Oft scheitern Nachfolgen an der Kaufpreisfinanzierung. Es gibt Alternativen zum klassischen Bankkredit – Sale & Lease Back ist eine davon.

Immer mehr Unternehmen finden keinen passenden Nachfolger – so das Ergebnis des DIHK-Reports zur Unternehmensnachfolge im Dezember 2017. Von den etwa 6.650 Alt-Eigentümern, die in 2016 die IHK-Beratung aufsuchten, fanden bisher rund 3.000 Betriebe keinen neuen Chef – ein neuer Höchststand, wie die Studie belegt. Auch die Zahl derjenigen sinkt, die überhaupt an einer Übernahme interessiert sind. Zu den Gründen gehören unter anderem die demographische Entwicklung, aber auch die Verunsicherung durch die Erbschaftssteuer. So sehen 23 Prozent der potentiellen Übernehmer Probleme bei der Übertragung des Unternehmens, das sind sechs Prozent mehr als im Vorjahr. Viele befürchten nach der Reform eine höhere Belastung. Zudem sind viele Punkte noch ungeklärt, zum Beispiel die steuerliche Behandlung von Forderungen.

Immer mehr Unternehmen finden keinen passenden Nachfolger – so das Ergebnis des DIHK-Reports zur Unternehmensnachfolge im Dezember 2017. Von den etwa 6.650 Alt-Eigentümern, die in 2016 die IHK-Beratung aufsuchten, fanden bisher rund 3.000 Betriebe keinen neuen Chef – ein neuer Höchststand, wie die Studie belegt. Auch die Zahl derjenigen sinkt, die überhaupt an einer Übernahme interessiert sind. Zu den Gründen gehören unter anderem die demographische Entwicklung, aber auch die Verunsicherung durch die Erbschaftssteuer. So sehen 23 Prozent der potentiellen Übernehmer Probleme bei der Übertragung des Unternehmens, das sind sechs Prozent mehr als im Vorjahr. Viele befürchten nach der Reform eine höhere Belastung. Zudem sind viele Punkte noch ungeklärt, zum Beispiel die steuerliche Behandlung von Forderungen.

Überhöhte Kaufpreisforderungen erschweren Verhandlungen

Auch überhöhte Kaufpreisforderungen der Alteigentümer erschweren häufig eine erfolgreiche Übergabe des Betriebes. 41 Prozent schätzen den Wert ihres Unternehmens zu hoch ein. Es fällt ihnen laut Studie schwer, ihr Lebenswerk loszulassen. Sie rechnen die Entbehrungen, das Herzblut und die viele Arbeit in den Kaufpreis mit ein. Für den Übernehmer zählen jedoch nüchterne Fakten, wie die Marktposition, Entwicklungsperspektiven, die Ausstattung sowie der Investitionsbedarf, zum Beispiel im Hinblick auf die meist notwendige Digitalisierung des Unternehmens. Sind sich die Beteiligten schließlich über die Rahmenbedingungen einig, sind weitere Hindernisse zu überwinden.

Knackpunkt Kaufpreisfinanzierung

Die Finanzierung des Kaufpreises ist oft ein großer Knackpunkt, 40 Prozent der potentiellen Übernehmer berichten von Schwierigkeiten. „Wir empfehlen Übernahmeinteressenten dabei, nicht nur mit einem Finanzierungsmodell und einem Geldgeber zu planen, sondern gleich auf einen Finanzierungsmix und mehrere Partner zu setzen“, erzählt Carl-Jan von der Goltz , Geschäftsführer der Maturus Finance GmbH. „So erzielt man eine größere Unabhängigkeit und der Kaufpreis lässt sich meist leichter realisieren.“ Nach Angaben des DIHK-Reports nutzen 18 Prozent der Übernehmer einen Bankkredit, 15 Prozent erhalten ein Darlehen vom Übergeber, 11 Prozent setzen auf Mezzanine Finanzierungen und 27 Prozent nutzen Bürgschaften. Eigenmittel der Übernehmer spielen meist lediglich eine ergänzende Rolle zu den Fremdfinanzierungen. „Die objektbasierte Finanzierung Sale & Lease Back kann für produzierende Unternehmen eine optimale Ergänzung sein, denn damit lässt sich der Kaufpreis über eine reine Innenfinanzierung stemmen“, beschreibt von der Goltz. „Die gebrauchten Maschinen und Anlagen kaufen wir an und zahlen den Kaufpreis aus. Im Anschluss least der Betrieb Maschinen sofort wieder zurück, so dass die Produktion fortlaufend erfolgen kann. Stille Kapitalreserven des Betriebes werden gehoben und es erfolgt eine schnelle, flexible Zufuhr von Liquidität. Diese Mittel sind ohne Einschränkungen verfügbar, zum Beispiel für die Gestaltung der Kaufpreislösung oder die Auszahlung von Gesellschaftern“, erklärt von der Goltz weiter.

Sale & Lease back: bonitäts- und bankenunabhängige Finanzierung

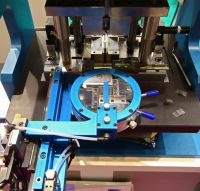

Ein weiterer Vorteil von Sale & Lease Back ist, dass die Finanzierung bonitäts- und bankenunabhängig funktioniert. Das Augenmerk liegt bei diesem Ansatz nicht auf der Bonität des Unternehmens, sondern auf der Werthaltigkeit des vorhandenen Maschinenparks. Die zu finanzierenden Güter müssen außerdem zweitmarktfähig und mobil sein. Sale & Lease Back kommt vor allem in produzierenden Unternehmen zum Einsatz, so zum Beispiel im Maschinenbau, der Metall-, Kunststoff-, sowie Holzverarbeitung, in der Lebensmittelindustrie, der Textil- oder Druckindustrie. Doch auch Betriebe aus dem Hoch- und Tiefbau oder aus dem Transportwesen nutzen Sale & Lease Back zur Liquiditätsgewinnung. Geschäftsführer Carl-Jan von der Goltz nennt die Finanzierungsanlässe: „Neben der Finanzierung von Unternehmensnachfolgen kann Sale & Lease Back in vielen Situationen zum Einsatz kommen – immer dann, wenn schnell und flexibel Liquidität im Betrieb benötigt wird. Das ist zum Beispiel bei Restrukturierungsprozessen der Fall, in Sanierungen, bei der Ablösung von Verbindlichkeiten oder der Auftragsvorfinanzierung beim Start aus einer Insolvenz.“

Über:

Maturus Finance GmbH

Herr Carl-Jan von der Goltz

Brodschrangen 3-5

20457 Hamburg

Deutschland

fon ..: +49 40 300 39 36-250

fax ..: +49 40 300 39 36-249

web ..: http://www.maturus.com

email : info@maturus.com

Kurzprofil Maturus Finance GmbH

Die Maturus Finance GmbH ist eine bankenunabhängige Finanzierungsgesellschaft und bietet innovative Wege in der Unternehmensfinanzierung an. Der Finanzdienstleister ist Ansprechpartner für mittelständische Produktionsbetriebe, die im Rahmen ihrer aktuellen Finanzierungsstruktur Alternativen zu bestehenden Bankverbindungen suchen und ihren unternehmerischen Spielraum erweitern wollen. Finanzierungslösungen werden ab einem Volumen von 300 TEUR (Zeitwert der Maschinen) bis 10 Mio. EUR angeboten, in Einzelfällen auch darüber hinaus. Dies korrespondiert in der Regel mit Umsatzgrößen der Unternehmen von ca. 5 Mio. bis 200 Mio. EUR. Die Maturus Finance GmbH hat ihren Hauptsitz in Hamburg, Deutschland, und ist seit 2015 auch in Österreich vertreten.

Pressekontakt:

ABG Marketing GmbH & Co. KG

Frau Ilka Stiegler

Wiener Str. 98

01219 Dresden

fon ..: +49 173 264 2301

web ..: http://www.abg-partner.de

email : stiegler@maturus.com